En el sistema español de IRPF existen una serie de

deducciones, que implican un ahorro fiscal, con el objetivo de premiar tanto a contribuyentes, por razones personales, por ejemplo con la deducción por familia numerosa, como a empresarios con la deducción por inversión por ejemplo.

El objetivo del presente artículo es detallar algunas de las

principales deducciones vigentes en el IRPF de 2019, que podremos aplicar en nuestra farmacia.

Es muy común utilizar los términos «

desgravar» y «

deducir» de forma indistinta para referirse a aquellas partidas que supondrán un ahorro fiscal. Aunque ambos términos tienen un significado y una aplicación parecida, fiscalmente se utiliza uno u otro para referirse a cuestiones distintas. Veámoslo con un ejemplo:

Supongamos que hemos adquirido un robot de dispensación para nuestra farmacia. Anualmente, hasta que finalice la vida útil del robot, «desgravaremos» vía amortización un porcentaje del importe desembolsado en nuestra cuenta de explotación. De esta forma, nuestros resultados se verán reducidos por ese importe y, cuando vayamos a someterlos a la escala general de la base imponible del IRPF, pagaremos menos.

Además, de forma complementaria, «deduciremos» de la cuota a pagar de IRPF un incentivo por la compra de inmovilizado nuevo para nuestra farmacia.

A modo resumen:

«desgravar» implica una minoración en mi resultado de explotación, mientras que «deducir» conlleva una menor cuota de IRPF a pagar.

Deducción por inversión en elementos del inmovilizado material o inversiones inmobiliarias afectos a actividades económicas.

El primer requisito para poder aplicar esta deducción es que la oficina de farmacia sea una

Entidad de Reducida Dimensión, es decir,

que facture menos de 10 millones de euros al año. Lo que en la práctica supone su aplicabilidad a la gran mayoría de farmacias españolas.

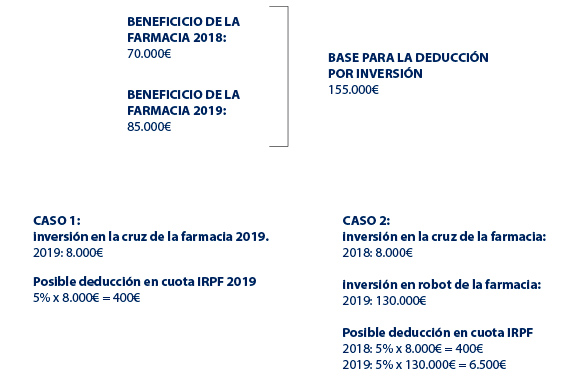

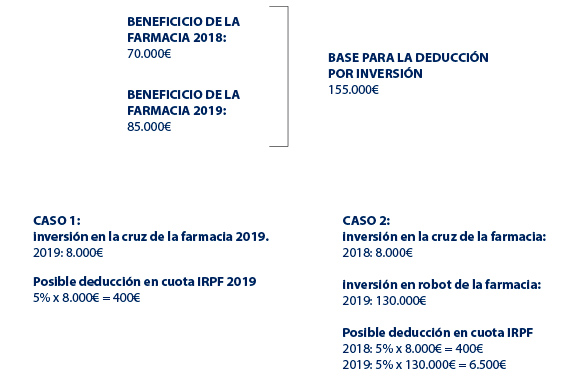

Podrán ser deducibles los r

endimientos netos de actividades económicas de los ejercicios 2018 o 2019 que se inviertan en 2019 en elementos nuevos del inmovilizado material o inversiones inmobiliarias afectos a actividades económicas. En el caso de una farmacia que obtenga pérdidas, no tendrá acceso a esta deducción.

La inversión debe realizarse en el ejercicio en el que se obtengan los rendimientos objetos de reinversión o en el siguiente. Por ejemplo, supongamos que una farmacia alcanza en 2019 un rendimiento neto de su actividad de 80.000 euros. Si ese año ha realizado inversiones por ese importe, podrá aplicar la deducción en el IRPF de 2019. Pero si las inversiones tiene previsto realizarlas en 2020, la normativa también permite la deducción ese año (siempre y cuando no se elimine esta deducción en los Presupuestos Generales de 2020).

Solo se podrá aplicar la deducción, si se invierte y no simplemente por el hecho de obtener rendimientos positivos o beneficios. Además, los elementos patrimoniales en los que se invierta deben permanecer en funcionamiento y en el patrimonio del farmacéutico (salvo pérdida justificada) durante un plazo de 5 años, o durante su vida útil si esta fuera inferior.

Con carácter general, la deducción es del 5%.

Será del 2’5% para los farmacéuticos que hayan aplicado la reducción del 20%, prevista en el artículo 32.3 de la Ley de IRPF, del rendimiento neto positivo declarado como consecuencia del inicio de su actividad económica.

Es importante tener en cuenta que

esta deducción es incompatible con la libertad de amortización, de modo que, siendo aplicables ambos beneficios fiscales,

deberemos valorar con cuál se obtiene un mayor ahorro fiscal.

Deducción por creación de empleo para trabajadores con discapacidad.

Deducción por creación de empleo para trabajadores con discapacidad.

Esta deducción se ha mantenido con la reforma fiscal y su

importe se ha incrementado pasando de 6.000 euros a

9.000 euros.

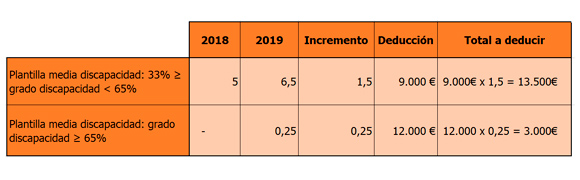

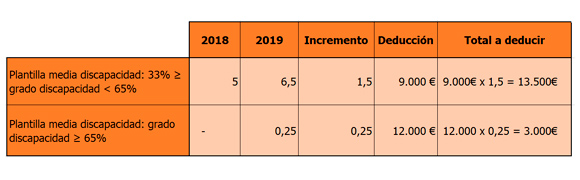

La deducción de 9.000 euros es por cada persona/año de incremento del promedio de plantilla de trabajadores con discapacidad en un grado igual o superior al 33% e inferior al 65%, contratados por el farmacéutico, experimentado durante el periodo impositivo, respecto a la plantilla media de trabajadores de la misma naturaleza del periodo inmediato anterior.

La deducción será de 12.000 euros, si el grado de discapacidad fuera igual o superior al 65%.

Es importante tener en cuenta que los trabajadores contratados que den derecho a esta deducción,

no se computan a efectos de la libertad de amortización con creación de empleo.

La deducción a aplicar sería de 16.500 euros.

Deducción por inversión en empresas de nueva o reciente creación.

El contribuyente farmacéutico

podrá aplicar una deducción del 30% por las cantidades satisfechas en el ejercicio por la suscripción de acciones o participaciones en empresas de nueva o reciente creación que cumplan unos requisitos. La base máxima de deducción será de 60.000 euros anuales y estará formada por el valor de adquisición de las acciones y participaciones suscritas.

Los

requisitos que las empresas donde se invierte deben cumplir son:

- Ser Sociedad Anónima, Sociedad de Responsabilidad Limitada, Sociedad Anónima Laboral o Sociedad de Responsabilidad Limitada Laboral y no estar admitida a negociación en ningún mercado organizado durante todos los años de tenencia de la acción o participación.

- Ejercer actividad económica contando con los medios personales y materiales necesarios para el desarrollo de la misma. No podrán ser empresas que gestionen un patrimonio mobiliario o inmobiliario.

- Los fondos propios de la empresa no podrán ser superiores a 400.000 euros en el inicio del periodo impositivo en el que el farmacéutico adquiera las acciones o participaciones.

Deducción de apoyo a emprendedores.

Como novedad importante a destacar, esta deducción

ha sido derogada a partir del 1 de enero de 2019. Sin embargo, como

régimen transitorio, se establece que los

contratos celebrados con anterioridad a esa fecha continúan rigiéndose por la normativa vigente en el momento de su celebración.

Las

deducciones que podían aplicarse eran:

- Las oficinas de farmacias que contrataron a su primer trabajador, podían deducirse de la cuota íntegra la cantidad de 3.000 euros cuando el trabajador tuviera menos de 30 años y a través de un contrato de trabajo por tiempo indefinido.

- Sin perjuicio de lo anterior, las oficinas de farmacias con menos de 50 trabajadores que contrataron desempleados beneficiarios de una prestación por desempleo mediante contratos de trabajo por tiempo indefinido de apoyo a los emprendedores, podían deducir de la cuota íntegra el 50% del menor de: prestación por desempleo que el trabajador tuviera pendiente de percibir o 12 mensualidades de la prestación por desempleo que tuviera reconocida.

La deducción era de aplicación siempre que, en los 12 meses siguientes al inicio de la relación laboral, se produjera respecto de cada trabajador, un incremento de la plantilla media total de la farmacia en, al menos, una unidad respecto a la existente en los 12 meses anteriores. Para la aplicación de ambos incentivos, el farmacéutico debería mantener al trabajador contratado al menos tres años desde la fecha de inicio de la relación laboral.

Veamos un

ejemplo con datos:

Supongamos una farmacia cuya apertura tuvo lugar el pasado ejercicio 2018 y contrató a un empleado/a el 17 septiembre de ese año cumpliendo todos y cada uno de los requisitos para poder aplicar el contrato de trabajo de apoyo a los emprendedores. En 2019, podrá aplicar una deducción en la cuota íntegra de 3.000 euros, siempre y cuando mantenga a ese trabajador en su plantilla hasta el 17 de septiembre de 2021.

Como vemos, cada deducción disponible debe valorarse y estudiar si es la mejor opción para aplicar a cada farmacia. De nuevo reforzamos la idea de la importancia de contar con un asesor especializado en farmacia pues la oficina de farmacia es un negocio muy especial, y como todo aquello que es especial requiere unos cuidados distintos al resto. Contar con un compañero de viaje que conoce en profundidad tanto su farmacia como el sector y las normas que le afectan será garantía de éxito.

Cristina Gandia García

Asesora fiscal Audifarma

En el sistema español de IRPF existen una serie de deducciones, que implican un ahorro fiscal, con el objetivo de premiar tanto a contribuyentes, por razones personales, por ejemplo con la deducción por familia numerosa, como a empresarios con la deducción por inversión por ejemplo.

El objetivo del presente artículo es detallar algunas de las principales deducciones vigentes en el IRPF de 2019, que podremos aplicar en nuestra farmacia.

Es muy común utilizar los términos «desgravar» y «deducir» de forma indistinta para referirse a aquellas partidas que supondrán un ahorro fiscal. Aunque ambos términos tienen un significado y una aplicación parecida, fiscalmente se utiliza uno u otro para referirse a cuestiones distintas. Veámoslo con un ejemplo:

Supongamos que hemos adquirido un robot de dispensación para nuestra farmacia. Anualmente, hasta que finalice la vida útil del robot, «desgravaremos» vía amortización un porcentaje del importe desembolsado en nuestra cuenta de explotación. De esta forma, nuestros resultados se verán reducidos por ese importe y, cuando vayamos a someterlos a la escala general de la base imponible del IRPF, pagaremos menos.

Además, de forma complementaria, «deduciremos» de la cuota a pagar de IRPF un incentivo por la compra de inmovilizado nuevo para nuestra farmacia.

A modo resumen: «desgravar» implica una minoración en mi resultado de explotación, mientras que «deducir» conlleva una menor cuota de IRPF a pagar.

Deducción por inversión en elementos del inmovilizado material o inversiones inmobiliarias afectos a actividades económicas.

El primer requisito para poder aplicar esta deducción es que la oficina de farmacia sea una Entidad de Reducida Dimensión, es decir, que facture menos de 10 millones de euros al año. Lo que en la práctica supone su aplicabilidad a la gran mayoría de farmacias españolas.

Podrán ser deducibles los rendimientos netos de actividades económicas de los ejercicios 2018 o 2019 que se inviertan en 2019 en elementos nuevos del inmovilizado material o inversiones inmobiliarias afectos a actividades económicas. En el caso de una farmacia que obtenga pérdidas, no tendrá acceso a esta deducción.

La inversión debe realizarse en el ejercicio en el que se obtengan los rendimientos objetos de reinversión o en el siguiente. Por ejemplo, supongamos que una farmacia alcanza en 2019 un rendimiento neto de su actividad de 80.000 euros. Si ese año ha realizado inversiones por ese importe, podrá aplicar la deducción en el IRPF de 2019. Pero si las inversiones tiene previsto realizarlas en 2020, la normativa también permite la deducción ese año (siempre y cuando no se elimine esta deducción en los Presupuestos Generales de 2020).

Solo se podrá aplicar la deducción, si se invierte y no simplemente por el hecho de obtener rendimientos positivos o beneficios. Además, los elementos patrimoniales en los que se invierta deben permanecer en funcionamiento y en el patrimonio del farmacéutico (salvo pérdida justificada) durante un plazo de 5 años, o durante su vida útil si esta fuera inferior.

Con carácter general, la deducción es del 5%.

Será del 2’5% para los farmacéuticos que hayan aplicado la reducción del 20%, prevista en el artículo 32.3 de la Ley de IRPF, del rendimiento neto positivo declarado como consecuencia del inicio de su actividad económica.

Es importante tener en cuenta que esta deducción es incompatible con la libertad de amortización, de modo que, siendo aplicables ambos beneficios fiscales, deberemos valorar con cuál se obtiene un mayor ahorro fiscal.

En el sistema español de IRPF existen una serie de deducciones, que implican un ahorro fiscal, con el objetivo de premiar tanto a contribuyentes, por razones personales, por ejemplo con la deducción por familia numerosa, como a empresarios con la deducción por inversión por ejemplo.

El objetivo del presente artículo es detallar algunas de las principales deducciones vigentes en el IRPF de 2019, que podremos aplicar en nuestra farmacia.

Es muy común utilizar los términos «desgravar» y «deducir» de forma indistinta para referirse a aquellas partidas que supondrán un ahorro fiscal. Aunque ambos términos tienen un significado y una aplicación parecida, fiscalmente se utiliza uno u otro para referirse a cuestiones distintas. Veámoslo con un ejemplo:

Supongamos que hemos adquirido un robot de dispensación para nuestra farmacia. Anualmente, hasta que finalice la vida útil del robot, «desgravaremos» vía amortización un porcentaje del importe desembolsado en nuestra cuenta de explotación. De esta forma, nuestros resultados se verán reducidos por ese importe y, cuando vayamos a someterlos a la escala general de la base imponible del IRPF, pagaremos menos.

Además, de forma complementaria, «deduciremos» de la cuota a pagar de IRPF un incentivo por la compra de inmovilizado nuevo para nuestra farmacia.

A modo resumen: «desgravar» implica una minoración en mi resultado de explotación, mientras que «deducir» conlleva una menor cuota de IRPF a pagar.

Deducción por inversión en elementos del inmovilizado material o inversiones inmobiliarias afectos a actividades económicas.

El primer requisito para poder aplicar esta deducción es que la oficina de farmacia sea una Entidad de Reducida Dimensión, es decir, que facture menos de 10 millones de euros al año. Lo que en la práctica supone su aplicabilidad a la gran mayoría de farmacias españolas.

Podrán ser deducibles los rendimientos netos de actividades económicas de los ejercicios 2018 o 2019 que se inviertan en 2019 en elementos nuevos del inmovilizado material o inversiones inmobiliarias afectos a actividades económicas. En el caso de una farmacia que obtenga pérdidas, no tendrá acceso a esta deducción.

La inversión debe realizarse en el ejercicio en el que se obtengan los rendimientos objetos de reinversión o en el siguiente. Por ejemplo, supongamos que una farmacia alcanza en 2019 un rendimiento neto de su actividad de 80.000 euros. Si ese año ha realizado inversiones por ese importe, podrá aplicar la deducción en el IRPF de 2019. Pero si las inversiones tiene previsto realizarlas en 2020, la normativa también permite la deducción ese año (siempre y cuando no se elimine esta deducción en los Presupuestos Generales de 2020).

Solo se podrá aplicar la deducción, si se invierte y no simplemente por el hecho de obtener rendimientos positivos o beneficios. Además, los elementos patrimoniales en los que se invierta deben permanecer en funcionamiento y en el patrimonio del farmacéutico (salvo pérdida justificada) durante un plazo de 5 años, o durante su vida útil si esta fuera inferior.

Con carácter general, la deducción es del 5%.

Será del 2’5% para los farmacéuticos que hayan aplicado la reducción del 20%, prevista en el artículo 32.3 de la Ley de IRPF, del rendimiento neto positivo declarado como consecuencia del inicio de su actividad económica.

Es importante tener en cuenta que esta deducción es incompatible con la libertad de amortización, de modo que, siendo aplicables ambos beneficios fiscales, deberemos valorar con cuál se obtiene un mayor ahorro fiscal.

Deducción por creación de empleo para trabajadores con discapacidad.

Esta deducción se ha mantenido con la reforma fiscal y su importe se ha incrementado pasando de 6.000 euros a 9.000 euros.

La deducción de 9.000 euros es por cada persona/año de incremento del promedio de plantilla de trabajadores con discapacidad en un grado igual o superior al 33% e inferior al 65%, contratados por el farmacéutico, experimentado durante el periodo impositivo, respecto a la plantilla media de trabajadores de la misma naturaleza del periodo inmediato anterior. La deducción será de 12.000 euros, si el grado de discapacidad fuera igual o superior al 65%.

Es importante tener en cuenta que los trabajadores contratados que den derecho a esta deducción, no se computan a efectos de la libertad de amortización con creación de empleo.

Deducción por creación de empleo para trabajadores con discapacidad.

Esta deducción se ha mantenido con la reforma fiscal y su importe se ha incrementado pasando de 6.000 euros a 9.000 euros.

La deducción de 9.000 euros es por cada persona/año de incremento del promedio de plantilla de trabajadores con discapacidad en un grado igual o superior al 33% e inferior al 65%, contratados por el farmacéutico, experimentado durante el periodo impositivo, respecto a la plantilla media de trabajadores de la misma naturaleza del periodo inmediato anterior. La deducción será de 12.000 euros, si el grado de discapacidad fuera igual o superior al 65%.

Es importante tener en cuenta que los trabajadores contratados que den derecho a esta deducción, no se computan a efectos de la libertad de amortización con creación de empleo.

La deducción a aplicar sería de 16.500 euros.

Deducción por inversión en empresas de nueva o reciente creación.

El contribuyente farmacéutico podrá aplicar una deducción del 30% por las cantidades satisfechas en el ejercicio por la suscripción de acciones o participaciones en empresas de nueva o reciente creación que cumplan unos requisitos. La base máxima de deducción será de 60.000 euros anuales y estará formada por el valor de adquisición de las acciones y participaciones suscritas.

Los requisitos que las empresas donde se invierte deben cumplir son:

La deducción a aplicar sería de 16.500 euros.

Deducción por inversión en empresas de nueva o reciente creación.

El contribuyente farmacéutico podrá aplicar una deducción del 30% por las cantidades satisfechas en el ejercicio por la suscripción de acciones o participaciones en empresas de nueva o reciente creación que cumplan unos requisitos. La base máxima de deducción será de 60.000 euros anuales y estará formada por el valor de adquisición de las acciones y participaciones suscritas.

Los requisitos que las empresas donde se invierte deben cumplir son: