El pasado mes de julio, después de un largo proceso, finalmente fue aprobada la conocida como “Ley contra el fraude”, Ley 11/2021 de 9 de julio. Dado que hay multitud de cambios, algunos de los cuales afectan al farmacéutico, hoy desglosamos y explicamos cada una de estas novedades ordenado según el impuesto al que afectan.

1. Modificación en la Ley del Impuesto sobre la Renta de las Personas Físicas. En el ámbito del Impuesto sobre la renta de las personas físicas (IRPF), impuesto que afecta directamente a todos los farmacéuticos, algunas de las modificaciones introducidas son: a) Reducción del 60% por el arrendamiento de bienes inmuebles destinados a vivienda. La modificación añade que la reducción sólo se puede aplicar sobre el rendimiento neto positivo calculado por el contribuyente en su autoliquidación, sin que pueda aplicarse sobre el rendimiento neto positivo determinado por la Administración en un procedimiento de comprobación o inspección. b) Obligaciones de información: monedas virtuales. Se refuerza el control de tributación sobre el hecho imponible relativo a las monedas virtuales. Para ello, se introducen dos nuevas obligaciones de suministro de información a la Administración:

2. Modificación en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, en el Impuesto sobre Sucesiones y Donaciones y en el Impuesto sobre el Patrimonio. La actual normativa establece un nuevo valor de referencia para bienes inmuebles, que sustituirá al valor real a los efectos de determinar la base imponible el impuesto sobre transmisiones patrimoniales y actos jurídicos documentados, así como en el impuesto sobre sucesiones y donaciones y, también en el Impuesto sobre el Patrimonio, importantes impuestos que afectan a la mayoría de los farmacéuticos. Con esta medida se establece que la base imponible de los citados impuestos sea el valor de referencia previsto en la normativa del catastro inmobiliario. Este nuevo valor de referencia se basará en todas las compraventas de inmuebles efectivamente realizadas y formalizadas y que se fijará por el Catastro mediante un procedimiento administrativo. Con este nuevo cambio, la Administración no será la que pone en marcha el litigio respecto al valor de referencia, sino que será el contribuyente que, considerando que el valor de referencia vulnera sus intereses legítimos, podrá solicitar la rectificación de la autoliquidación o presentar un recurso de reposición contra la liquidación practicada.

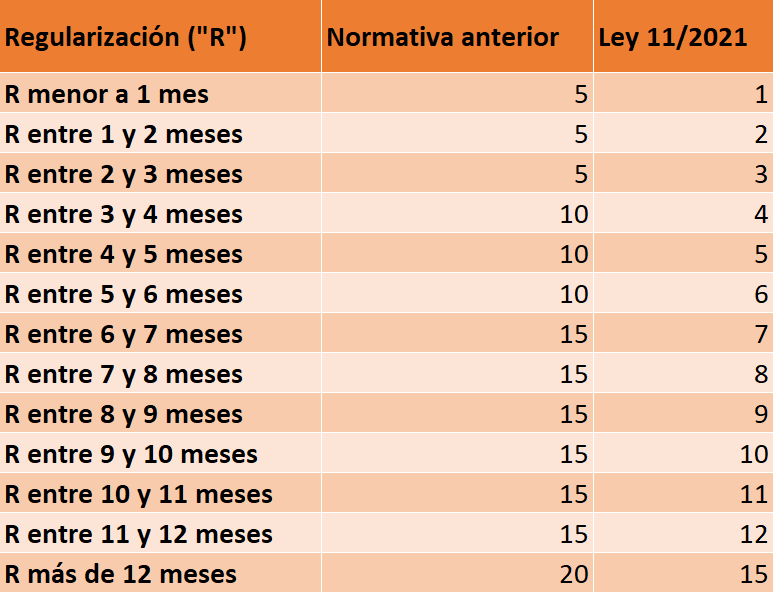

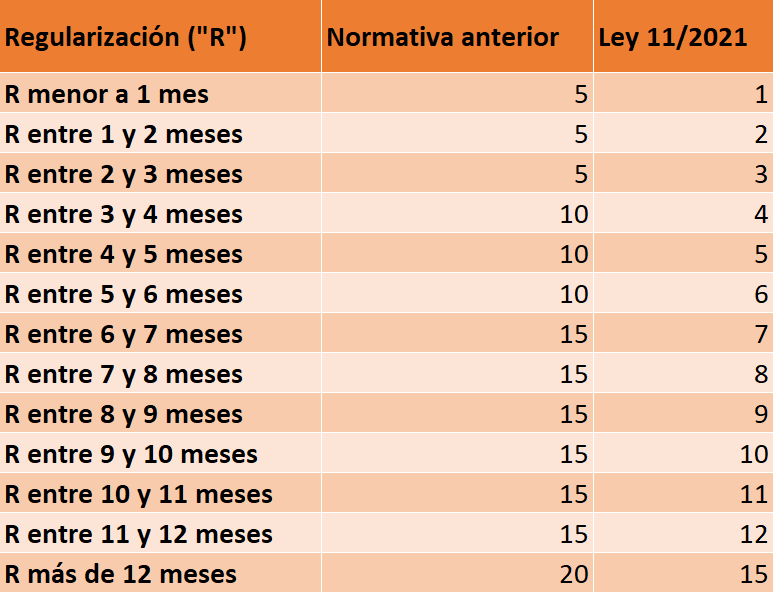

3. Modificación en la Ley General Tributaria. a) Limitación de pagos en efectivo. La utilización de medio de pago en efectivo en las operaciones económicas facilita notablemente los comportamientos defraudatorios. Frente a tales comportamientos, la Ley 11/2021 determina la limitación al uso de efectivo para determinadas operaciones económicas que pasa de 2.500 euros a 1.000 euros, en supuestos de operaciones entre empresarios y profesionales. Así mismo, se disminuye también el límite de pago en efectivo de 15.000 euros a 10.000 euros en el caso de particulares con domicilio fiscal fuera de España y no actúe en calidad de empresario o profesional. Esta disminución del límite general se aplicará a todos los pagos efectuados a partir del 11 de julio de 2021, aunque se refieran a operaciones concertadas con anterioridad al establecimiento de la limitación. b) Intereses de demora. Anteriormente se podía exigir el interés de demora cuando se obtenía una devolución improcedente por parte de la Administración. Con la nueva normativa, no procederá el pago de los intereses cuando el contribuyente regularice voluntariamente su situación tributaria antes de ser requerido por la Administración, sin perjuicio de los recargos correspondientes. c) Recargos extemporáneos sin requerimiento previo. Se modifica el sistema de recargos por presentación fuera de plazo estableciéndose un sistema de recargos crecientes del 1% por cada mes completo de retraso, sin intereses de demora, hasta que haya transcurrido el período de doce meses. Pasados estos doce meses, el recargo será del 15% (antes era del 20%) y se incluirán los intereses de demora correspondientes. Según lo comentado anteriormente, el sistema de recargos quedaría del siguiente modo: Además, se incluye un nuevo apartado en el que no se exigirán los recargos cuando el contribuyente regularice su situación tributaria mediante declaraciones o autoliquidaciones de otros períodos por el mismo concepto, hecho o circunstancia regularizada por la Administración, siempre y cuando se cumplan los siguientes requisitos:

Además, se incluye un nuevo apartado en el que no se exigirán los recargos cuando el contribuyente regularice su situación tributaria mediante declaraciones o autoliquidaciones de otros períodos por el mismo concepto, hecho o circunstancia regularizada por la Administración, siempre y cuando se cumplan los siguientes requisitos:

Como habéis visto, la nueva norma incluye modificaciones de gran importancia. Como decíamos al principio, hemos querido resumir aquellas novedades que puedan afectar en mayor medida a la farmacia. No obstante, como siempre, nos ponemos a vuestra disposición para resolver cualquier duda al respecto de este artículo u otras cuestiones que os preocupes de la gestión de vuestra farmacia. Recuerda que podemos ofrecerte una reunión de 60 minutos para resolver dudas sobre la gestión de tu farmacia, totalmente gratuita, sin ningún compromiso. En el enlace encontrarás toda la información.

1. Modificación en la Ley del Impuesto sobre la Renta de las Personas Físicas. En el ámbito del Impuesto sobre la renta de las personas físicas (IRPF), impuesto que afecta directamente a todos los farmacéuticos, algunas de las modificaciones introducidas son: a) Reducción del 60% por el arrendamiento de bienes inmuebles destinados a vivienda. La modificación añade que la reducción sólo se puede aplicar sobre el rendimiento neto positivo calculado por el contribuyente en su autoliquidación, sin que pueda aplicarse sobre el rendimiento neto positivo determinado por la Administración en un procedimiento de comprobación o inspección. b) Obligaciones de información: monedas virtuales. Se refuerza el control de tributación sobre el hecho imponible relativo a las monedas virtuales. Para ello, se introducen dos nuevas obligaciones de suministro de información a la Administración:

- Acerca de los saldos que mantienen los titulares de monedas virtuales.

- Acerca de las operaciones sobre monedas virtuales en las que intervengan.

2. Modificación en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, en el Impuesto sobre Sucesiones y Donaciones y en el Impuesto sobre el Patrimonio. La actual normativa establece un nuevo valor de referencia para bienes inmuebles, que sustituirá al valor real a los efectos de determinar la base imponible el impuesto sobre transmisiones patrimoniales y actos jurídicos documentados, así como en el impuesto sobre sucesiones y donaciones y, también en el Impuesto sobre el Patrimonio, importantes impuestos que afectan a la mayoría de los farmacéuticos. Con esta medida se establece que la base imponible de los citados impuestos sea el valor de referencia previsto en la normativa del catastro inmobiliario. Este nuevo valor de referencia se basará en todas las compraventas de inmuebles efectivamente realizadas y formalizadas y que se fijará por el Catastro mediante un procedimiento administrativo. Con este nuevo cambio, la Administración no será la que pone en marcha el litigio respecto al valor de referencia, sino que será el contribuyente que, considerando que el valor de referencia vulnera sus intereses legítimos, podrá solicitar la rectificación de la autoliquidación o presentar un recurso de reposición contra la liquidación practicada.

3. Modificación en la Ley General Tributaria. a) Limitación de pagos en efectivo. La utilización de medio de pago en efectivo en las operaciones económicas facilita notablemente los comportamientos defraudatorios. Frente a tales comportamientos, la Ley 11/2021 determina la limitación al uso de efectivo para determinadas operaciones económicas que pasa de 2.500 euros a 1.000 euros, en supuestos de operaciones entre empresarios y profesionales. Así mismo, se disminuye también el límite de pago en efectivo de 15.000 euros a 10.000 euros en el caso de particulares con domicilio fiscal fuera de España y no actúe en calidad de empresario o profesional. Esta disminución del límite general se aplicará a todos los pagos efectuados a partir del 11 de julio de 2021, aunque se refieran a operaciones concertadas con anterioridad al establecimiento de la limitación. b) Intereses de demora. Anteriormente se podía exigir el interés de demora cuando se obtenía una devolución improcedente por parte de la Administración. Con la nueva normativa, no procederá el pago de los intereses cuando el contribuyente regularice voluntariamente su situación tributaria antes de ser requerido por la Administración, sin perjuicio de los recargos correspondientes. c) Recargos extemporáneos sin requerimiento previo. Se modifica el sistema de recargos por presentación fuera de plazo estableciéndose un sistema de recargos crecientes del 1% por cada mes completo de retraso, sin intereses de demora, hasta que haya transcurrido el período de doce meses. Pasados estos doce meses, el recargo será del 15% (antes era del 20%) y se incluirán los intereses de demora correspondientes. Según lo comentado anteriormente, el sistema de recargos quedaría del siguiente modo:

Además, se incluye un nuevo apartado en el que no se exigirán los recargos cuando el contribuyente regularice su situación tributaria mediante declaraciones o autoliquidaciones de otros períodos por el mismo concepto, hecho o circunstancia regularizada por la Administración, siempre y cuando se cumplan los siguientes requisitos:

Además, se incluye un nuevo apartado en el que no se exigirán los recargos cuando el contribuyente regularice su situación tributaria mediante declaraciones o autoliquidaciones de otros períodos por el mismo concepto, hecho o circunstancia regularizada por la Administración, siempre y cuando se cumplan los siguientes requisitos:

- Que la autoliquidación o declaración se presente en el plazo de 6 meses a contar desde el día siguiente a la notificación de la liquidación.

- Que se reconozcan y paguen completamente las cantidades resultantes.

- Que no se solicite rectificación de la autoliquidación, ni se recurra la liquidación emitida por la Administración.

- Que la regularización administrativa no derive en una sanción.

- Se aumenta la reducción de las sanciones derivadas de las actas con acuerdo al 65% (antes era de un 50%).

- Se incrementa la reducción de las sanciones en caso de pronto pago al 40% (antes era de un 20%).

Como habéis visto, la nueva norma incluye modificaciones de gran importancia. Como decíamos al principio, hemos querido resumir aquellas novedades que puedan afectar en mayor medida a la farmacia. No obstante, como siempre, nos ponemos a vuestra disposición para resolver cualquier duda al respecto de este artículo u otras cuestiones que os preocupes de la gestión de vuestra farmacia. Recuerda que podemos ofrecerte una reunión de 60 minutos para resolver dudas sobre la gestión de tu farmacia, totalmente gratuita, sin ningún compromiso. En el enlace encontrarás toda la información.